量化交易员带你写Long-Short Strategy代码

你真的学会多空策略?量化交易员带你写Long-Short Strategy代码¶

在金融和对冲基金领域,Long-Short Equity 策略通过同时建立多头(long)和空头(short)的股票头寸,来获取风险调整后收益并降低整体风险暴露。它不仅适合在市场上涨或下跌的环境中运用,还常被专业投资机构用来分散风险、获取超额收益。本文将带你深入了解这一策略的运作原理、历史演变、收益来源,以及如何在 Python 中进行回测和实践。

关键观点:

- 同时做多和做空股票,以从上涨和下跌中获利

- 目标是降低整体市场风险暴露

- 常用于对冲基金、机构投资与专业交易场景

- 涉及多种因素:选股、市场择时、因子敞口等

什么是 Long-Short Equity 策略?¶

Long-Short Equity 策略,顾名思义,就是通过买入(做多)被认为将上涨的股票,同时卖出(做空)被认为将下跌的股票,从而在市场不同时期的涨跌中都能获取收益,并尽量降低对整体市场波动的依赖。

示例:

如果投资者通过基本面分析判断 A 公司被低估(期待股价上涨),而 B 公司被高估(期待股价下跌),则可同时做多 A 公司并做空 B 公司。借由这种多空头寸的平衡组合,即使市场整体上涨或下跌,该组合也有机会在两方面获利。

示例:Long-Short Equity 策略¶

假设投资者同时买入(做多)一些被低估的公司股票,并卖出(做空)一些被高估的公司股票。比如,发现 Company A 被低估,就做多它;同时发现 Company B 估值过高,就做空它。

通过这种“多头+空头”的组合形式,即便市场整体下挫,多头部分可能会产生浮亏,但空头部分有望取得盈利,从而减小整体波动,增强组合的抗风险能力。

下面是 2024 年 1 月-3 月期间,根据 Morningstar 数据给出的部分高估和低估股票示例(仅供说明):

Top 5 Most Overvalued Stocks(高估股票)

| 公司名称 | Ticker | 经济护城河 | 价格/公允价值比 |

|---|---|---|---|

| Wingstop | WING | Narrow | 2.72 |

| Celsius | CELH | None | 1.85 |

| Southwest Airlines | LUV | None | 1.82 |

| Vistra | VST | None | 1.78 |

| Dell Technologies | DELL | None | 1.77 |

(来源:Morningstar)

Top 5 Most Undervalued Stocks(低估股票)

| 公司名称 | Ticker | 经济护城河 | 价格/公允价值比 |

|---|---|---|---|

| Wingstop | WING | Narrow | 2.72 |

| Celsius | CELH | None | 1.85 |

| Southwest Airlines | LUV | None | 1.82 |

| Vistra | VST | None | 1.78 |

| Dell Technologies | DELL | None | 0.82 |

(来源:Morningstar)

注:表格中示例为说明策略所用。实际投资时需结合更多基本面及市场数据。

Long-Short Equity 策略的历史发展¶

Long-Short Equity 策略与对冲基金的历史紧密相连。从 20 世纪起,一些投资者便开始利用做多和做空来降低市场整体风险,同时赚取个股波动的差价。

-

20 世纪:对冲基金崛起

随着对冲基金的出现,机构投资者逐渐采用多空结合的方式,以在单个股票的差异化走势中获利。 -

20 世纪 50-60 年代:价值投资兴起

本杰明·格雷厄姆(Benjamin Graham)和沃伦·巴菲特(Warren Buffett)将“买入低估、卖出高估”的思想带入大众视野,奠定了 Long-Short 思路的基本面基础。 -

20 世纪 70-80 年代:量化模型出现

随着金融理论和计算机技术的发展,量化选股、统计模型等陆续被引入,诞生了更多依赖数学算法的多空策略。 -

20 世纪末至 21 世纪初

金融监管、市场竞争和金融工具的丰富,进一步推动了 Long-Short Equity 策略的多元化。如今,大数据、机器学习、人工智能等新技术,让多空策略持续演进。

Long-Short Equity 策略的收益来源¶

Long-Short Equity 策略的收益主要来自以下几方面:

-

选股收益

凭借对公司基本面、财务指标和市场情绪的分析,买入被低估股票、卖出被高估股票,从而获取差异化收益。 -

市场择时

在市场预期看涨时倾向多头,在市场预期下跌时倾向空头,借助宏观经济指标、技术分析等进行时机判断。择时能力出色时可进一步提升收益。 -

因子敞口

一些多空策略聚焦于特定因子(如价值、成长、动量、质量等)。当这些因子表现优异时,相应策略也会获得超额回报。

Long-Short Equity 基金的类型¶

市场上的 Long-Short Equity 基金因投资理念和目标的不同,往往分为以下几类(2):

-

行业/板块型基金

专注于特定行业(如科技、医药、金融等),在同一行业内部同时做多和做空,以把握行业内部的估值差异。 -

市场中性型基金

保持多头和空头头寸在市值上的相对平衡(近似 0 净敞口),更强调捕捉个股之间的相对价值差,而非整体市场方向。 -

地域型基金

限定于某个国家或地区(如美国、欧洲、亚洲或新兴市场),基于本地市场的特点,同时做多和做空当地的股票组合。

Long-Short Equity vs Long Only 投资¶

| 方面 | Long-Short Equity 策略 | Long Only 投资 |

|---|---|---|

| 投资策略 | 同时做多和做空股票,期待从上涨和下跌中获益 | 仅做多股票,期待股价长期上涨 |

| 风险管理 | 多空头寸相互对冲,降低整体市场风险 | 完全暴露在市场波动之下,系统性风险更大 |

| 盈利潜力 | 能从牛市和熊市两方面获利,盈利来源更丰富 | 收益主要依赖市场涨势 |

| 分散化 | 通过同时布局多空头寸获得更高的分散度 | 仅做多头,分散度相对较低 |

| 市场敏感度 | 对整体市场波动的敏感度较低,可在波动中持续寻找超额收益 | 对市场涨跌更敏感,无法从下跌行情中获利 |

Long-Short Equity vs 市场中性(Market Neutral)策略¶

| 方面 | Long-Short Equity 策略 | 市场中性(Market Neutral)策略 |

|---|---|---|

| 投资策略 | 通过挑选预期跑赢和跑输市场的股票,获取超额收益 | 利用相关资产间的价差获利,尽量让组合整体与市场无关(净敞口接近 0) |

| 风险水平 | 相对更高,需要承受市场波动(尤其是对多空仓位配比不平衡时) | 尽力抵消市场系统性风险,组合波动相对较小 |

| 业绩表现 | 有机会获得更高的回报,但波动更大 | 追求更稳定的回报,通常波动率较低 |

| 市场环境 | 在趋势明显、波动较大的市场中通常表现较好 | 在市场较为平稳、或资产间相关度较低时发挥优势 |

Long-Short Equity vs 价值投资(Value Investing)¶

| 方面 | Long-Short Equity 策略 | 价值投资(Value Investing) |

|---|---|---|

| 投资思路 | 短中期内同时做多被低估股票、做空被高估股票,利用市场效率不完善获取差价 | 长期投资被低估的优质公司,以等待股价回归内在价值 |

| 持有周期 | 多为短期到中期,注重捕捉市场情绪与价格波动 | 常常以多年为单位,强调长期持有 |

| 风险管理 | 通过多空头寸相对冲,以降低整体风险 | 以深入的基本面研究和安全边际(Margin of Safety)来降低风险 |

| 盈利模式 | 借助短期套利和市场错误定价带来的利润,收益弹性大,但也可能面临较高波动 | 依靠内在价值重估获取长期复利,但短期内可能无法对冲整体市场风险 |

| 投资理念 | 强调利用市场失效、策略化因子和量化交易模型 | 倡导耐心、纪律、深度研究,长线积累收益 |

Long-Short Equity 策略的运作方式¶

让我们通过一个简单例子来直观理解其运作原理。假设某基金经理在科技板块建了如下头寸:

| Long Position | Short Position | ||

|---|---|---|---|

| 苹果 (Apple) | $1000 | 微软 (Microsoft) | -$1000 |

| 谷歌 (Google) | $1000 | IBM | -$1000 |

| 合计 | $2000 | -$2000 |

- 若科技板块整体下跌:多头(苹果、谷歌)亏损,但空头(微软、IBM)可能盈利,组合整体损失相对可控。

- 若科技板块整体上涨:多头获利,空头亏损,也同样对冲一定的风险。

若基金经理更看好多头,可分配更多资金在多头(如 70% 多头,30% 空头)。这样能在牛市中获利更大,但在熊市中也面临更大下行风险。

关于 Long-Short Equity 策略的常见误区¶

误区 1:Long-Short Equity 很“危险”,因为涉及做空。

现实:合理运用空头头寸能对冲风险,提高风险调整后收益。误区 2:Long-Short Equity 一定需要复杂的数学模型。

现实:基础的多空策略更多依赖对市场和公司的理解,技术和模型只是辅助手段。误区 3:Long-Short Equity 仅适用于对冲基金。

现实:个人投资者在适当风险管理下,也可借鉴多空策略的精髓。

如何构建一个 Long-Short Equity 策略?¶

一般而言,构建 Long-Short Equity 策略可分以下步骤:

-

确定股票池(Universe)

可以按市值、日均成交额、价格区间等维度筛选目标股票。 -

分行业或板块分类

将股票按行业分组(科技、医药、汽车、金融等),在同一板块或行业内做多空以减少系统性影响。 -

设置做多或做空的指标

根据历史数据或量化因子(如昨日涨跌幅、财务指标、技术指标等)进行排名,选择高排名做空、低排名做多,或结合均值回归、动量策略等原理。 -

资金分配(Capital Allocation)

最简单的做法是等权分配,也可依据市值、波动率或前期表现等进行差异化分配。

使用 Python 构建 Long-Short Equity 策略的步骤¶

下面通过一段简化的 Python 代码示例来演示如何进行回测。示例选取了 38 家在纽约证券交易所上市的科技股,假设基于前一日涨跌幅进行排名,利用均值回归思路来做多空。

Step 1 - 导入库并获取历史数据¶

import numpy as np

import pandas as pd

import matplotlib.pyplot as plt

%matplotlib inline

import yfinance as yf

# 读取 38 家科技股的历史数据

tickers = ['AAPL', 'ACN', 'ADI', 'ADP', 'ADSK', 'ANSS', 'APH', 'BABA', 'BIDU', 'BR', 'CRM',

'FFIV', 'FIS', 'FISV','GOOG', 'GPN', 'IBM','INTC', 'INTU', 'IPGP', 'IT', 'JKHY',

'KEYS', 'KLAC', 'LRCX', 'MA', 'MCHP', 'MSFT','MSI', 'NVDA', 'NXPI', 'PYPL', 'SNPS',

'TEL', 'TTWO', 'TXN', 'V', 'VRSN']

data = yf.download(tickers, '2018-1-1', '2024-3-1')['Adj Close']

Step 2 - 计算每日收益率¶

# 计算每日收益率

daily_stock_returns = (data - data.shift(1)) / data.shift(1)

daily_stock_returns.dropna(inplace=True)

# 根据前一天的收益率进行降序排名

df_rank = daily_stock_returns.rank(axis=1, ascending=False, method='min')

Step 3 - 生成交易信号¶

# 依据排名生成交易信号

df_signal = df_rank.copy()

for ticker in tickers:

# 排名靠前的做空 ( -1 ),排名靠后的做多 ( +1 )

df_signal[ticker] = np.where(df_signal[ticker] < 22, -1, 1)

# 计算根据交易信号可能带来的下一日收益

returns = df_signal.mul(daily_stock_returns.shift(-1), axis=0)

# 对所有股票的收益做平均

strategy_returns = np.sum(returns, axis=1)/len(tickers)

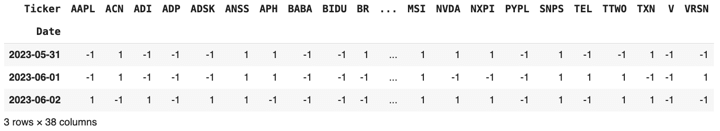

df_signal.head(3)

输出示例:

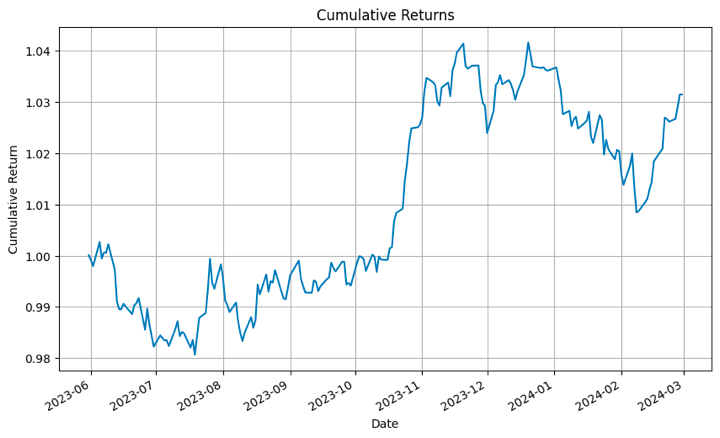

Step 4 - 输出绩效指标:累计收益率、夏普比率和最大回撤¶

if not strategy_returns.empty:

# 累计收益率

cumulative_returns = (strategy_returns + 1).cumprod()

# 夏普比率 (假设无风险利率为 0)

daily_rf_rate = 0

annual_rf_rate = daily_rf_rate * 252

strategy_volatility = strategy_returns.std() * np.sqrt(252)

sharpe_ratio = (strategy_returns.mean() - annual_rf_rate) / strategy_volatility

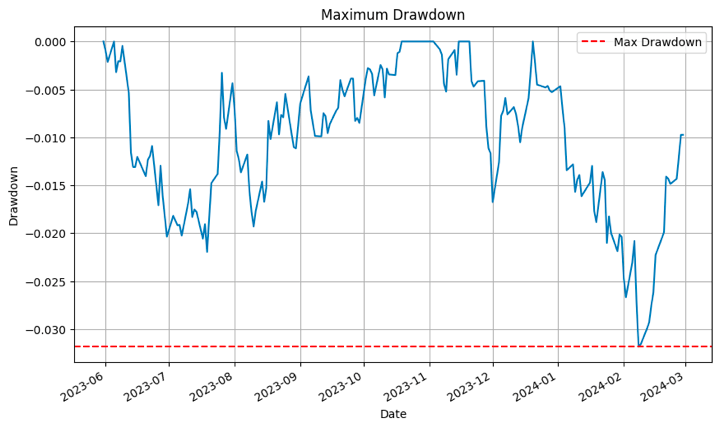

# 最大回撤

cum_max = cumulative_returns.cummax()

drawdown = (cumulative_returns - cum_max) / cum_max

max_drawdown = drawdown.min()

print("Cumulative Returns:")

print(cumulative_returns[-1] if not cumulative_returns.empty else "No trades executed.")

print("\nSharpe Ratio:")

print(sharpe_ratio)

print("\nMax Drawdown:")

print(max_drawdown)

else:

print("No trades executed. Cannot compute performance metrics.")

输出:

Cumulative Returns:

1.0314663731001577

Sharpe Ratio:

0.0038672646408557058

Max Drawdown:

-0.03183340726727493

Step 5 - 结果可视化¶

import matplotlib.pyplot as plt

# 绘制累计收益曲线

if not strategy_returns.empty:

cumulative_returns = (strategy_returns + 1).cumprod()

plt.figure(figsize=(10, 6))

cumulative_returns.plot()

plt.title('Cumulative Returns')

plt.xlabel('Date')

plt.ylabel('Cumulative Return')

plt.grid(True)

plt.show()

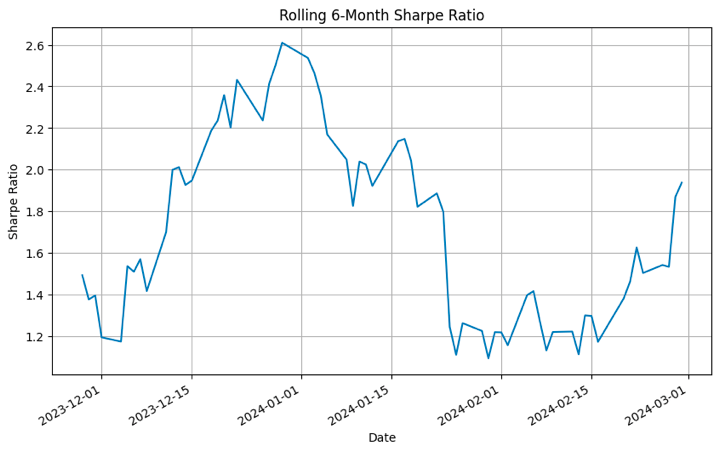

# 设定 6 个月(126 个交易日)的滚动窗口计算滚动夏普比率

rolling_window = 126

rolling_sharpe_ratio = (strategy_returns.rolling(window=rolling_window).mean() /

strategy_returns.rolling(window=rolling_window).std()) * np.sqrt(252)

# 绘制滚动夏普比率

plt.figure(figsize=(10, 6))

rolling_sharpe_ratio.plot()

plt.title('Rolling 6-Month Sharpe Ratio')

plt.xlabel('Date')

plt.ylabel('Sharpe Ratio')

plt.grid(True)

plt.show()

# 绘制最大回撤

plt.figure(figsize=(10, 6))

drawdown.plot()

plt.title('Maximum Drawdown')

plt.xlabel('Date')

plt.ylabel('Drawdown')

plt.axhline(max_drawdown, color='red', linestyle='--', label='Max Drawdown')

plt.legend()

plt.grid(True)

plt.show()

可视化结果示例:

以上回测结果仅作示例,不能保证未来收益表现。实际交易时需多维度评估策略,包括不同市场环境、不同因子组合及交易成本等。

排名机制(Ranking Scheme)在 Long-Short Equity 策略中的重要性¶

在本例中,我们采用前一日回报率来进行排名,并运用均值回归的思路。但在实盘中,可能结合其他指标(例如移动平均、成交量、财务指标等)综合评估,并决定使用动量还是均值回归。

例: 著名的 AQR 资本管理公司在构建其 QMJ(Quality Minus Junk)组合时,就会综合企业盈利能力、成长性、安全性等基本面指标来构造质量评分,再据此进行多空操作。

资金分配(Capital Allocation)¶

在上文示例中,我们使用等权分配,将组合资金平均投入每只股票。除此之外,常见的还有:

- 基于市值加权:市值大的股票权重更高

- 基于波动率加权:波动更大的股票权重更低

- 基于因子加权:根据前期表现或因子分数分配权重

再平衡(Rebalancing)频率¶

- 高频再平衡:对短期策略而言,每日甚至每小时都要更新头寸,但会增加交易成本和滑点风险。

- 低频再平衡:中长期策略可能选择每周、每月或每季度再平衡,虽然交易成本更低,但也可能错失短期行情或加大对不利走势的敞口。

风险管理与行业趋势¶

Long-Short Equity 策略同样面临选股偏差和市场风格切换等风险。如果做多的股票价格下跌,做空的股票价格上涨,组合会出现亏损。

- 风险管理手段

- 设置止损和止盈

- 定期更换股票池(防范过度集中)

- 行业及公司层面的分散化

- 行业趋势

- 越来越多基金在组合中保持一定偏多,以期待长期的股票市场向上趋势

- 同时依靠对冲措施,减小市场波动带来的冲击

交易成本与滑点(Slippage)¶

Long-Short 策略相对活跃,需要考虑:

- 佣金、手续费:做空需借券或保证金,费用相对较高。

- 滑点:市场波动、流动性不足、大额交易都可能导致成交价格偏离预期。

示例:

若原本假设每笔交易总成本为 0.1%,但实际执行后发现滑点和佣金更高,可能需要调高至 0.2% 并重新回测,确保结果更贴近真实市场表现。

Long-Short Equity 策略的应用¶

- 对冲基金和机构投资者常用来管理市场风险,追求绝对收益

- 个人交易者可在杠杆合理、风险可控的情况下借鉴多空思路

- 跨市场或跨品种(如商品、货币)中也可应用类似原理

Long-Short Equity 策略的优点¶

- 分散化:多空结合有效降低组合与单边市场波动的关联度

- 灵活性:可适应牛、熊、不确定等多种市场环境

- 获取超额收益:通过差异化选股和积极管理,多空策略能捕捉更多alpha

- 风险对冲:空头头寸在市场下跌时为组合提供一定保护

- 可定制:可根据投资目标、风险偏好灵活调整因子和头寸比例

Long-Short Equity 策略的局限¶

- 复杂度高:需要深入研究和分析,选股与择时要求更专业

- 执行风险:做空面临借券难度、可能遭遇逼空行情

- 杠杆效应:部分多空策略会运用杠杆放大收益,也会放大风险

- 市场敞口:如果多空仓位不平衡,仍可能面临较大市场风险

- 成本压力:频繁交易带来更多佣金、滑点和借券成本

结语¶

Long-Short Equity 策略常被对冲基金视为核心策略之一,通过同时做多和做空股票,投资者可以在市场涨跌中创造潜在收益并相对降低整体风险敞口。随着金融科技和数据分析工具的不断演进,Long-Short 策略也在不断迭代,从简单的价值与动量因子到复杂的机器学习模型,皆有其应用价值。

如果你想深入学习更多关于 Long-Short Equity 或其他算法交易策略的知识,欢迎探索我们知识星球 Advanced Algorithmic Trading Strategies。本路径将系统性地介绍动量、均值回归、指数套利、Long-Short、三元组交易等策略,以及如何用 Python 构建可实盘部署的模型。你将学到如何生成时间序列与横截面的 alpha、如何组合与优化 alpha,并了解中频交易(MFT)和订单流分析的实战技巧。立即加入,提升你的量化交易技能吧!